今回は企業型の確定拠出年金のお話です。

なんじゃそら?という方にわかりやすく説明するのが難しいのですが、挑戦してみます。

夫の勤務先は企業年金を支給してくれる会社なのですが、その一部の運用を社員自らに任せています。

この、「社員自らに企業年金の一部あるいは全額を運用させて、その結果次第で将来の年金額が変動する仕組み」を企業型確定拠出年金といいます。(以後企業型DCと略します)

企業型DCは基本的には会社が出してくれたお金を社員が運用するのですが、希望すれば(もろもろの制限があるものの)社員自身のお金を上乗せして合算で運用することが可能です。

この社員が上乗せするお金のことをマッチング拠出と言います。

マッチング拠出分は少なくとも60歳になるまで受け取ることができないのですが

- 将来の受け取り時まで運用益には課税されない(運用途中で売却しても非課税になる)

- 受け取り時に退職金控除・公的年金控除を受けられる

- マッチング拠出分の全額が所得控除される

など、税金が安くなるメリットがあります。

ここまでが前提です。

あんこ家は、妻は積極的に運用したいのですが、夫が「株や投資信託は価値が下がることもあるじゃん?」と慎重です。

何度かの話し合いを経て、企業型DCのマッチング拠出をその時々の上限額いっぱいまでする(勤務年数と職位によって拠出可能額が少しずつ上がっていく仕組みです)ことを認めてくれています。

これを5年ほど前から完全に放置してしまい、資産配分(運用額の振り分けのこと。どの地域の株や債券、あるいは定期預金などに何%ずつ投資しているかをまとめたもの)がだいぶ時代遅れになっていました。

家計や運用について手直しが必要なものは他にもたくさんあるのですが、まずはここから手をつけます。

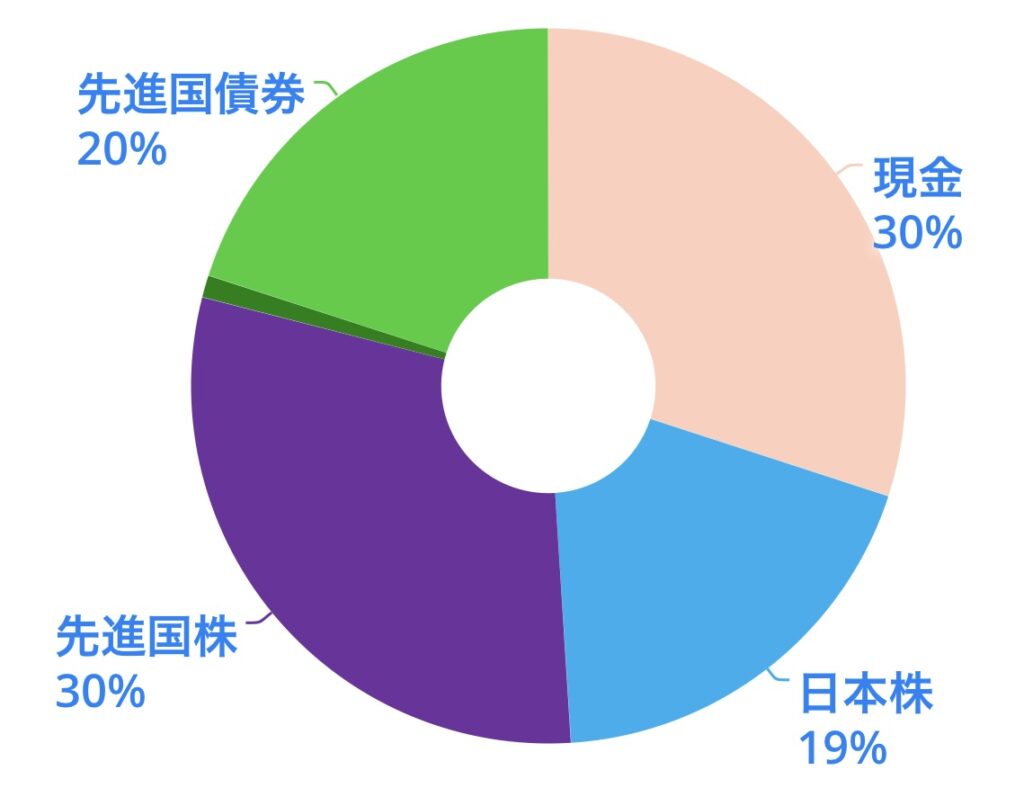

あんこ家の企業型DCの資産配分は以下のようになっていました。

うーん、いまの自分の感覚だと現金(定期預金)が多すぎますね。

せっかく運用益に課税されないので、値下がりの可能性を許容できるなら、株式を扱う投資信託を買い付けたほうが税金面でお得です。

債券については、国内国外を問わずいらないですね。

自分が運用を始めた頃は「株式を多く持つことに抵抗がある人は債券を持っていてもよい」ぐらいの位置付けでしたが、今は個人投資家レベルでは「債務不履行(借金返さない宣言)や為替変動による損害の可能性に見合う利益が見込めない」というのが定説になっていた…はずです。多分。

加えて国内株式が多すぎます。

全世界における国内株の割合はおおむね5%なので、それに近づけたいです。

そこで以下のような処理をしました。

- 買付の割合を現金(定期預金)20%、国内株式10%、先進国株式70%に変更

- 国内債券と先進国債券を全て売却して、その資金で先進国株式を購入

eMAXIS Slim 全世界株式という投資信託が買えれば、それと定期預金だけで運用が完結して楽なのですが、夫の会社では取り扱いがないようです。がっでむ。

そのため、定期預金と国内株式と先進国株式の3つの投資信託を別々で買って組み合わせます。

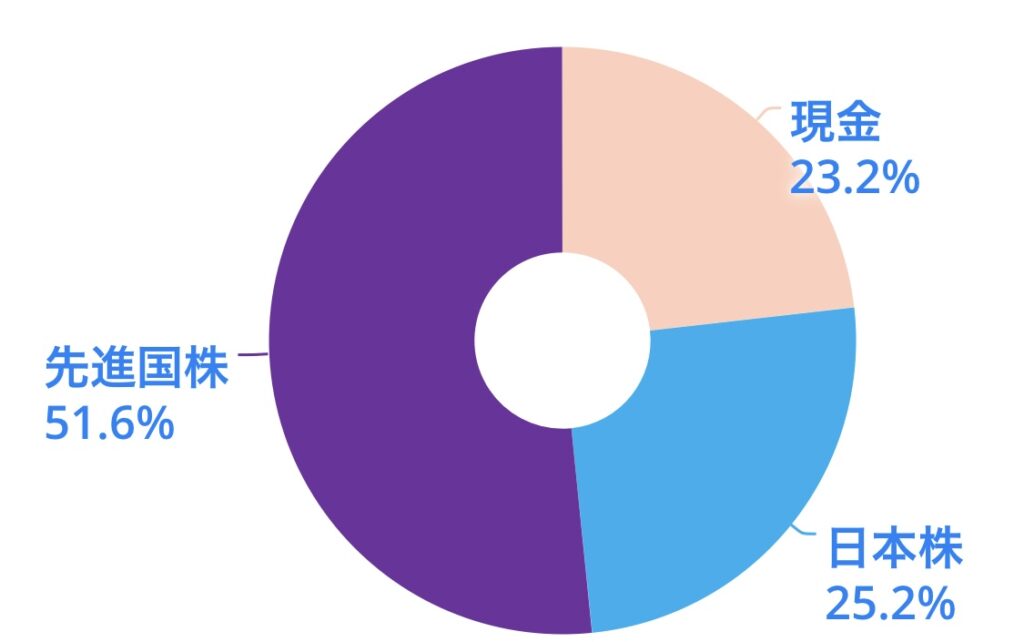

その結果、資産配分が以下のように変わりました。

現金の23.2%はともかく、日本株の割合が大きすぎます。

最後の仕上げとして日本株を半分売却し、その資金で先進国株式を買う処理をしました。

ここまでやってようやく企業型DCのメンテナンスが完了です!

以後は年末にでも値動きや資産配分の状況をざっくりチェックして、資産配分が自分の思うものと大きくズレていた場合は先ほどのように調整のための一部売買(リバランスといいます)をすればOKです!

ものすごく久しぶりに資産運用についての記事を書いたので、もし内容に誤りがあったらごめんなさい!

ご指摘いただければ適宜修正していきます。